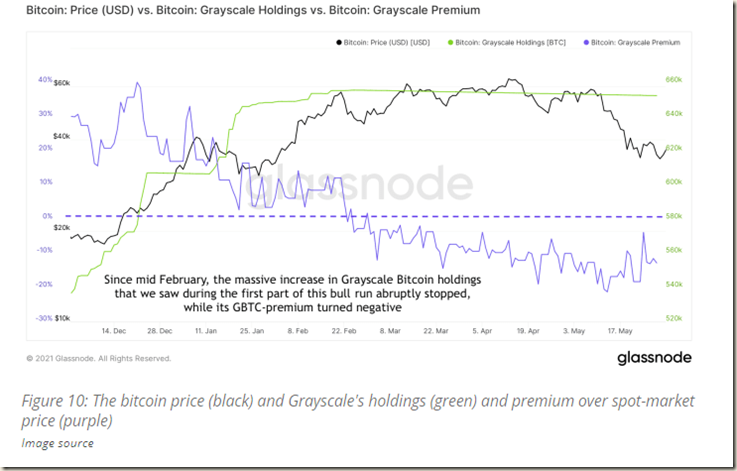

就像前两个版本一样,2020年的减半造成了供应冲击,引发了指数级的价格上涨。然而,与上一个(2016年)减半周期相比,这个周期升温更快(图1)。

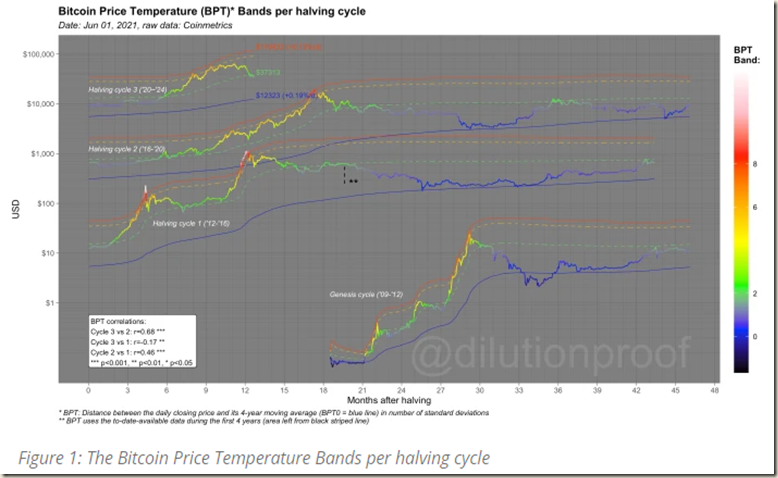

正如你所料,在如此快速的价格上涨期间,当比特币价格在2020年12月及其后一段时期突破历史高点时,市场参与者开始获利回吐(图2)。自2021年1月形成本地市场顶部以来,获利回吐有所减少——尽管在此期间价格仍在进一步攀升。

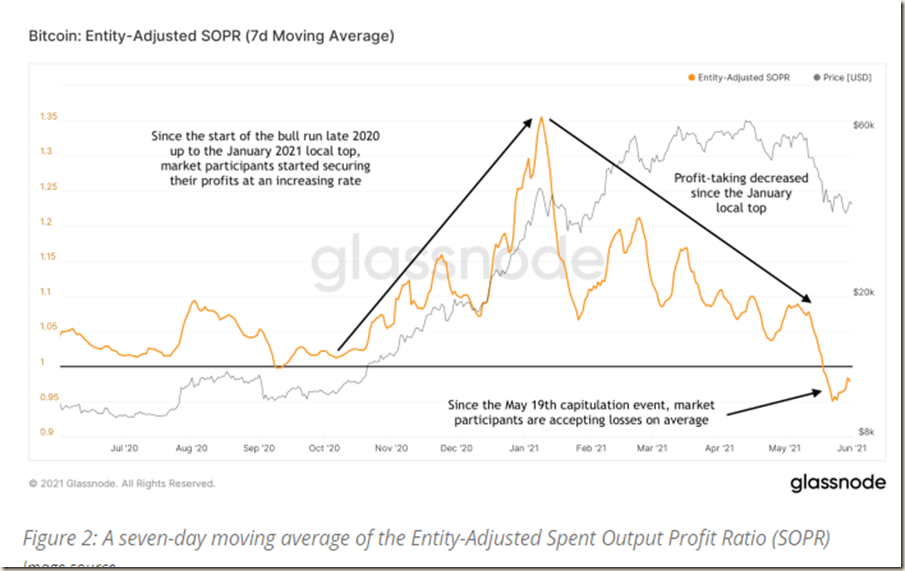

在这些指数级价格上涨期间(图3),通常发生的情况是,长期比特币持有者(绿色)开始逐渐卖出,而新的市场参与者(紫色)开始建仓——直到市场周期达到顶点,双方都转换角色。

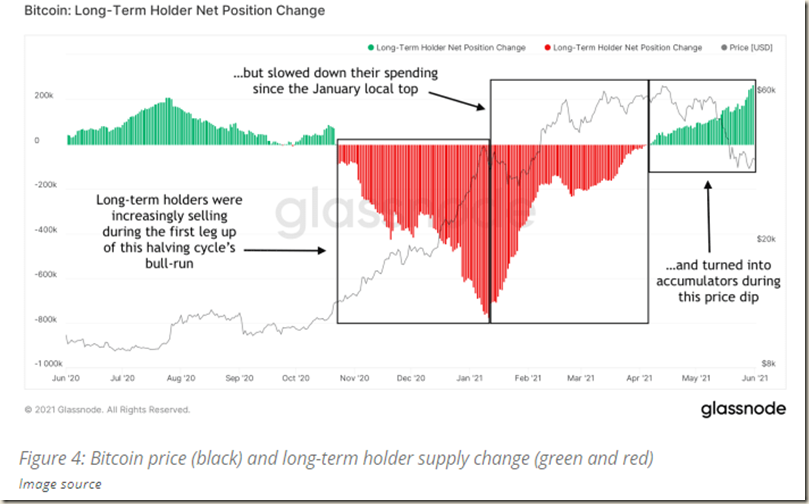

如果我们放大长期比特币持有者的净头寸变化(图4),我们会发现长期持有者主要是在2021年1月的本地顶部卖出,之后他们的支出放缓,并在价格下跌期间变成了净积累者。

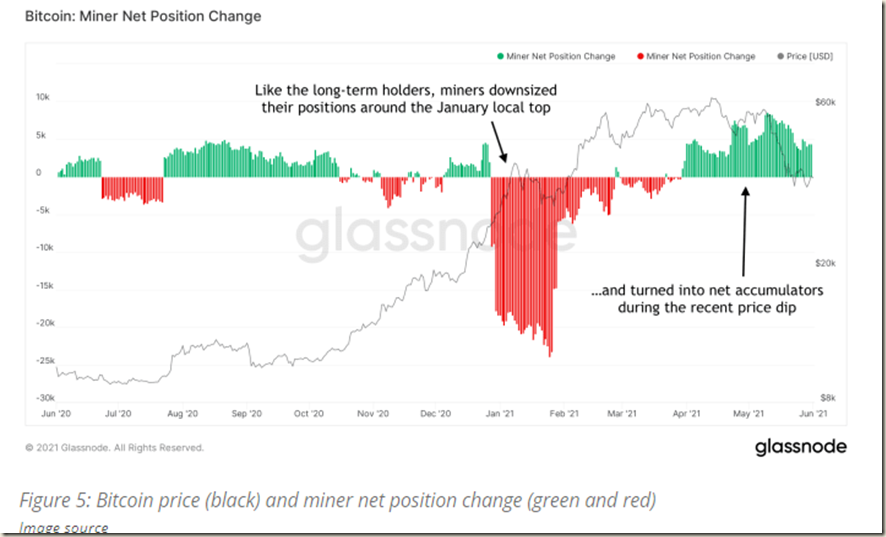

类似的趋势可以在矿工的净头寸变化中看到(图5),这是另一类具有明确长期市场经验和敞口的市场参与者。

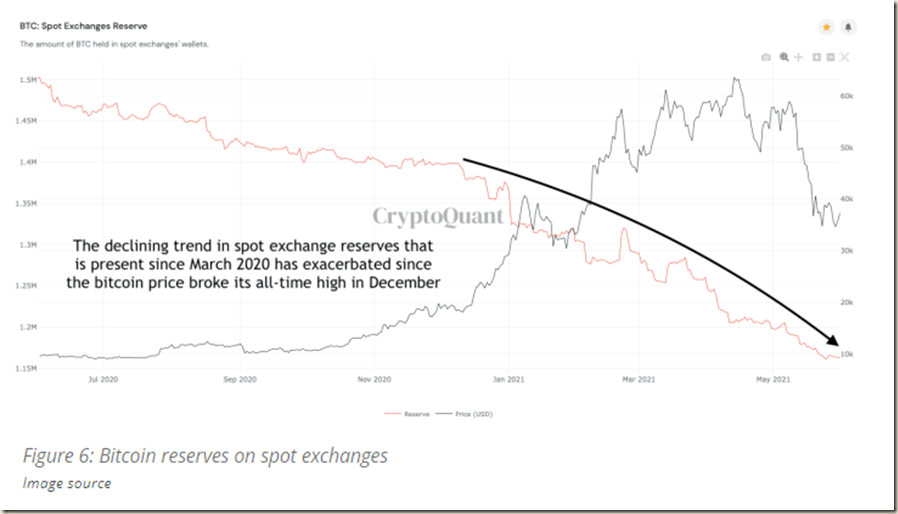

2020年3月,一场大规模的宏观推动的价格暴跌清除了比特币市场的所有杠杆,创造了更多的有机市场条件,为这场2020-2021年的牛市奠定了基础。此后,交易所比特币储备出现明显下降趋势,表明大规模供应冲击正在形成。比特币价格突破2017年历史高点后,这一趋势在不提供衍生品交易的纯现货交易所加速(图6)。

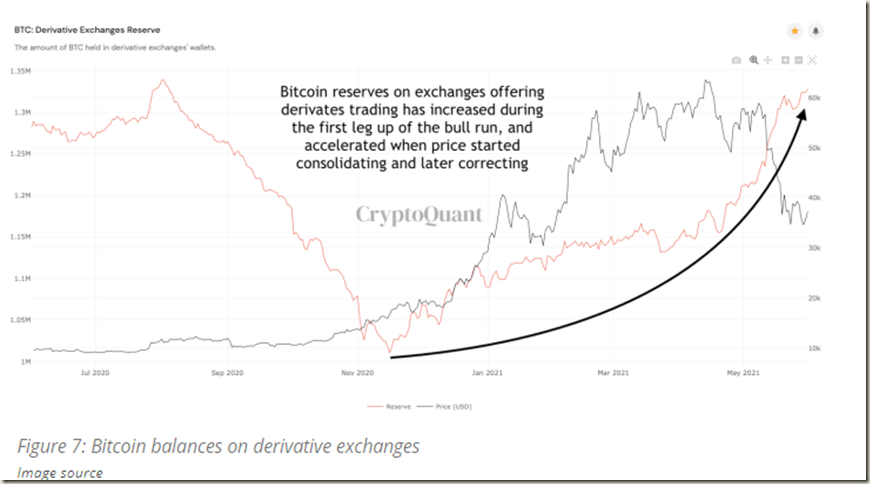

然而,当观察提供衍生产品的交易所时,情况正好相反(图7)。这些衍生品交易所的比特币储备有所增加,尤其是在价格开始巩固和调整之后。

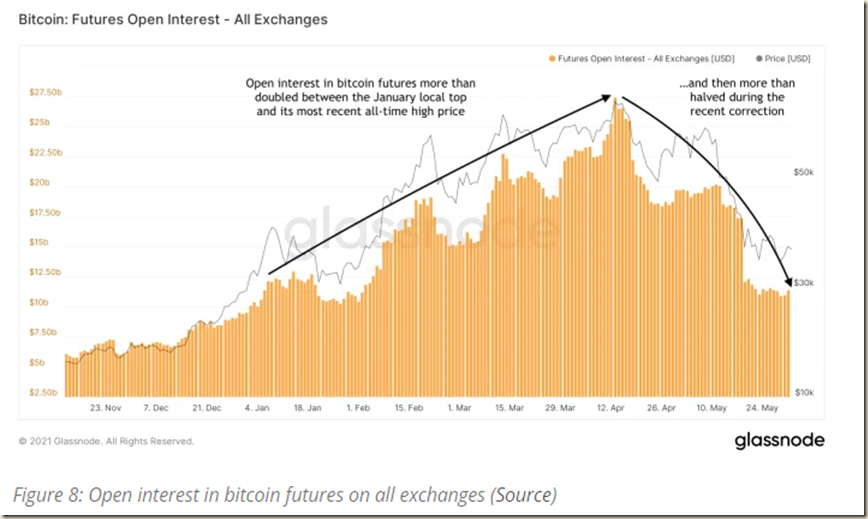

衍生品交易所的比特币储备(至少部分)作为(高)杠杆交易的抵押品。在2021年1月当地股市暴涨之后的几个月里,比特币期货的未平仓量翻了一番多(图8),这表明市场参与者越来越愿意冒险——这可能是市场兴奋的迹象。

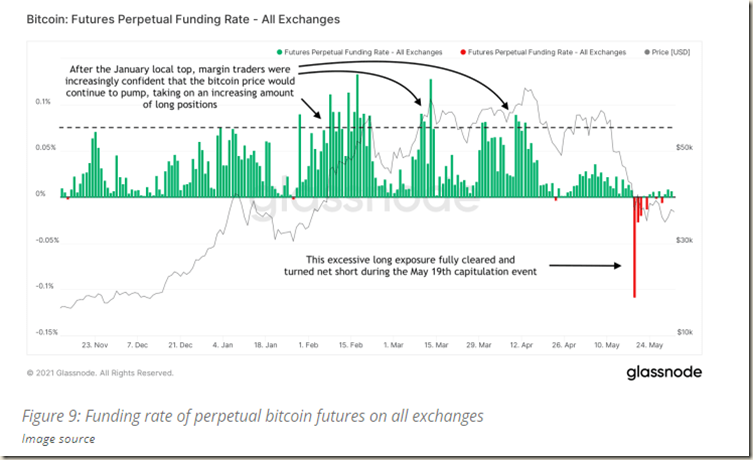

如图9所示,大部分未平仓头寸代表多头头寸。当市场向一个方向大量(过度)举债时,大型市场参与者显然有动机向另一个方向推动价格。当比特币价格跌破多头头寸的清算价格时,交易所可以强行卖出该头寸,造成更大的价格下行压力,有可能形成多头清算的连锁效应,再加上价格的大幅下跌,这正是我们在2021年5月19日看到的。

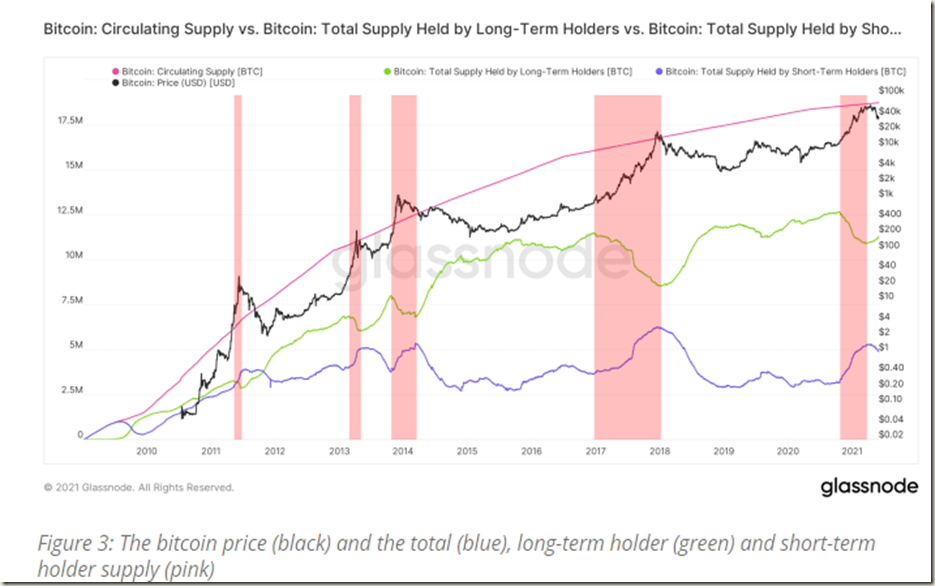

2021年第一季度,其他几个指标也出现了变化。例如,灰阶比特币信托基金(Grayscale bitcoin Trust)的比特币持有量在2021年2月停止上升(图10),而其(GBTC)股票的溢价实际上变成了严重的负值。