闪电网络是一个支付渠道网络。支付渠道最好理解为一种复杂的多重签名地址,两个用户持有一个私钥;地址中的资金在两个用户之间共享。如果一个用户向另一个用户付款,他们会更新支付渠道中各自的余额,这将转化为他们以后可以从该地址获得多少资金。

例如,如果Alice和Bob共享一个价值4比特币的支付渠道,其中两个都拥有2比特币,Alice向Bob支付1比特币,则支付渠道余额将更新,以便Alice持有1比特币,Bob持有3比特币。同时,所有4个BTC仍然在同一个共享地址中。

当他们关闭通道时,最后的比分就定下来了。在上述示例中,Alice和Bob同意将4个比特币中的一个发送给Alice,将4个比特币中的3个发送给Bob。前面提到的额外复杂性在于安全预防措施,以确保任何用户都不能作弊。两个用户都可以主张他们的份额(即使另一个用户不合作),而且两个用户都不能主张超过他们的份额。

闪电网络之所以成为一个网络,是因为支付渠道通过加密方式与其他支付渠道相连。如果Alice与Bob开通了付款渠道,Bob与Carol开通了付款渠道,Alice可以通过Bob向Carol付款。换言之,爱丽丝付给鲍勃,鲍勃付给卡罗尔,这种情况发生的方式是,鲍勃不能通过窃取资金来作弊,爱丽丝和卡罗尔也不能通过声称他们已经或没有发送或收到资金来作弊。

与“六度分离”的概念类似,其理念是所有闪电网络用户都可以直接向所有其他闪电网络用户付费,也可以通过一个或多个转发用户付费。

有关Lightning Network如何工作的更多详细信息,请务必访问我们的文章“了解Lightning Network,第1部分”、“了解Lightning Network,第2部分”和“了解Lightning Network,第3部分”

作者: admin

在过去的几周里,“contango”(商品期货价格高于现货价格的情况)的概念在比特币社区,特别是Twitter上得到了广泛的讨论。但康坦戈到底是什么?为什么重要?它又如何影响比特币的价格呢?

这篇文章的目的是用外行的话说,为您提供这些问题的答案,此外,还要解释contango如何加速因比特币计划性的四年供应减半而自然发生的供应窒息。

(在下面的图表中,请注意比特币交易数量向下的斜率比正常情况下要大。除了更好的教育/硬币的机构保管外,康坦戈很可能在这方面发挥了作用。)

是什么导致比特币泛滥?

在讨论contango是什么之前,我想说明一下为什么会发生这种现象的宏观背景。首先要明白,资产价格与无风险收益率成反比,收益率越高,股票估值越低(反之亦然)。当无风险的固定收益工具(美国国债)抛售时,收益率上升;当它们被买入时,收益率下降。在一个自由和开放的市场中,当收益率上升/下降时,这种效应达到平衡,与自由市场所同意的一致。

然而,美国国债的情况不再如此。由于数十年来货币政策决策失误,特别是自2008年以来,整个金融体系极为脆弱。美国联邦储备委员会(Federal Reserve)目前正通过购买自己的国债直接操纵固定收益率。通过购买美国国债,从而将用于金融估值的收益率钉住,这就造成了股市等遗留资产市场的操纵性增长。1971年美元与黄金脱钩后,美联储开始利用操纵收益率的工具制造增长假象。

(这可以在下面的图表中说明,特别是10年期国债。)

如果美联储(fed)停止购买美国国债并压低其收益率,自由市场将使其破产,从而导致资产价格暴跌。因此,美联储别无选择,只能继续购买美国国债,以维持美国国债体系的运转。就像春天一样,在这一点上,整个体系已经盘旋得如此紧密,无风险收益率的取消钉扎将在市场上造成巨大破坏。

新比特币“无风险”收益率

在比特币市场,期货交易价格比现货市场价格高出很多。目前还不清楚这些期货为何溢价交易,因为没有储存成本;这也是商品期货传统上溢价交易的原因。溢价有两种可能的解释:一种是通过期货市场很容易获得杠杆,另一种是某些实体无法通过现货获得比特币价格升值的敞口,因此他们必须通过期货市场溢价买入。我怀疑保费更可能是由前者引起的。尽管这些价差存在的确切原因尚不完全清楚,但它们确实存在,而且是可以捕捉到的。

(下图说明了期货未平仓利率的大幅增长。)

为了套利和捕捉现货和期货价格之间的差异,一个金融实体可以同时做多/做空,给他们一个本质上是无风险的收益。例如,8月份芝加哥商品交易所(CME)期货合约的价格为54105美元,而Coinbase目前的现货价格为50905美元。通过以50905美元的价格同时买入现货并通过期货卖空,金融实体可以在5个月内获得3205美元(即6%的回报率),因为他们持有这些头寸直到8月到期。按年率计算,这是14.4%的收益率,几乎没有风险;大大高于目前一年期美国国债的收益率0.08%。此外,随着比特币价格升值,波动性加大,通过这种方法进行套利的利差会更大。

过度抵押

我们已经讨论了在比特币现货/期货中套利利差的方法,但现在我想说明,这种交易的日益普及将如何加速供应窒息,这种窒息已经通过比特币的四年计划减半周期自然发生。

助推器是过度抵押,这是比特币借贷市场所特有的。对于实际结算的期货合约,实体必须从借贷平台(如BlockFi)借入BTC,以便卖空比特币并进行上文所述的多空交易。由于比特币的波动性,这些比特币借贷平台要求借款人必须向BlockFi提供两倍的抵押品,换句话说,贷款的贷款价值比(LTV)为50%。

例如,如果我要借50美元卖空比特币,我就需要向借贷平台提供价值100美元的抵押品。为了降低交易对手的风险,BlockFi随后会将公布的抵押品转换成比特币,由第三方托管,直到借款人偿还贷款。考虑到我们上面提到的50%的LTV,这意味着每有一个比特币被自然地从供应中移除,就有两个比特币被托管。

随着价差的增加和套利机会变得更具吸引力,这种效应将加速,导致越来越多的比特币被锁定。这将是非常有趣的,看看如何发挥,因为从来没有一个成熟的衍生品市场和借贷市场在以前的比特币牛市周期。这种效应可能是比特币达到逃逸速度的催化剂。将期货交易量/未平仓利率与交易所的余额进行比较,两者似乎具有相反的相关性,这可能说明人们越来越关注捕捉收益率利差的机会,以及交易所需的借入硬币的过度抵押。

(以下图表表示期货交易量、期货未平仓利率和交易所余额。)

资产价格重估与康坦戈的结局

正如本文开头提到的,资产价格与无风险收益率成反比。截至目前,标普500指数的平均市盈率(PE)略高于34。这似乎是天文数字,但与目前的美国国债收益率相比,这是有道理的。根据经验,股票回报率应该等于1的市盈率。市盈率为34%的股票的预期回报率将为2.94%,这仍远比目前收益率为1.47%的10年期美国国债更有吸引力。

然而,如果市场开始认识到比特币市场上不断增长的收益率是用来确定估值的新的无风险利率,那么资产可能会出现戏剧性的重新定价。例如,如果比特币收益率飙升至20%,则市盈率必须远低于5,这样股票风险才能提供比20%无风险利率更具吸引力的回报。如果平均市盈率从34降至5,那将是股市85.29%的回调。此外,还有1.28万亿美元的收益被剥夺,固定收益市场也要考虑。

这些新的比特币无风险收益率在当前被操纵的固定收益市场中是不可能的,它们可能成为释放货币“春天”积聚的压力的催化剂,这种“春天”已经盘旋了几十年,直到现在,这种货币能量还没有流向这些自由开放的比特币市场。

总之,随着这些新的“无风险”比特币收益率从固定收益中吸引了越来越多的1.28万亿美元的货币能量,以贬值货币(美元)计价的金融工具(其他商业世界不再使用美元进行经济计算)将受到极大的损害。最终,在超比特化之后,一旦比特币的估值比套利收益率提供的回报更具吸引力,那么将比特币重新转换为股票和其他资产将具有吸引力。

这是威廉·克莱门特三世的一篇客座文章。发表的观点完全是他们自己的,并不一定反映BTC公司或比特币杂志的观点。

一开始是机构投资慢慢涌入比特币市场,现在正发展成源源不断的趋势,最终会演变成一股全面的洪流。让博弈论开始吧!

在2020年之前,机构和企业对比特币的兴趣相当无关紧要。尽管它最初是一种草根现象,在其历史的前11年主要由“零售”主导,但2020年,随着COVID-19大流行和随后的经济衰退,全球货币扩张达到创纪录的水平,卢比孔无疑被比特币取代。因此,机构和企业对比特币作为货币资产的兴趣激增。尽管像Paul Tudor Jones、Stanley Druckenmiller等投资者都表示看好比特币,但转向BTC的上市公司将是本文的重点。

第一张多米诺骨牌:赛勒效应

2020年8月11日,MicroStrategy首席执行官迈克尔•塞勒(Michael Saylor)开了一枪,这一枪响彻比特币行业和传统金融体系。他宣布,他的公司已经将其财政储备战略转向比特币标准(你可以在这里找到最初的新闻稿)。

“我们刚刚可怕地意识到,我们坐在一个价值5亿美元的正在融化的冰块上面。这不是一种猜测,也不是一种对冲。“这是一个深思熟虑的采用比特币标准的企业战略。”

在8月份搬家之后,塞勒在接下来的几个月里几乎接受了所有的采访和播客邀请,这些都是他用来描述公司决定的。2021年1月,塞勒宣布MicroStrategy正在举办一个面向所有人的在线研讨会,“企业比特币”,在研讨会期间,他的团队公开了论文和剧本的来源,以便其他企业可以效仿。

其结果是:比特币作为美国财政部储备资产的价格和利息大幅上涨。比特币2021年开盘价为29150美元,在撰写本文时,比特币的交易价为47900美元。

以下是2月份的其他机构比特币采用亮点:

2月8日:特斯拉公司(Tesla,Inc.)购买了15亿美元的BTC(官方BTC金额尚未披露)。

“2021年1月,我们更新了投资政策,为我们提供了更大的灵活性,使我们的现金进一步多样化,并最大限度地实现回报,而维持充足的经营流动性并不需要这些现金。作为政策的一部分,我们可以将部分现金投资于某些特定的备用储备资产。此后,我们在这项政策下向比特币累计投资了15亿美元。”

-特斯拉的10-K申报表

特斯拉(Tesla)和首席执行官埃隆•马斯克(Elon Musk)的这一举动对于接受比特币作为对冲菲亚特贬值的工具意义重大,并间接地给每个标普500指数(S&P 500)投资者带来了部分比特币风险敞口——这是比特币在公开市场上的一个标志,同时也得到了由(当时)全球首富领导的全球市值最大汽车制造商的认可。

2月19日:MicroStrategy完成10.5亿美元的可转换债券发行,利率为0%,并计划根据公司的财政储备政策收购更多BTC。

塞勒继续以0%的利率对美元进行另一次投机性攻击,以此向世界其他国家展示自己的实力。

2月23日:Square以1.7亿美元的比特币购买了3318比特币,总交易额为8027比特币。

直言不讳的比特币支持者、Square首席执行官杰克•多西(jackdorsey)在BTC赌注上加倍下注,将Square的持股比例提高到流动现金的5%左右。

2月24日:MicroStrategy以10.26亿美元现金收购了19452 BTC,平均价格为52765美元/BTC。

有关公司资产负债表中比特币的最新记录,请访问https://bitcoinfauseries.org。

随着美国首只获批比特币交易所交易基金(ETF)的申请不断增多,CI全球资产管理公司(CI GAM)宣布,其比特币ETF将于本周登陆多伦多证券交易所(TSX)。

公告显示,该产品将于2021年3月9日上市,成为过去两个月内第三只上市的加拿大比特币ETF,不过监管部门的批准仍在等待中。第一只北美比特币ETF于今年2月通过Purpose Investment上市(首日售出价值2亿美元的股票)。

根据公告,这一新发布的产品将由cigam管理,由数字资产金融服务公司Galaxy digital Capital Management(GDAM)担任该产品的“比特币次级顾问”。

公告称:“作为次级顾问,GDAM将代表ETF进行比特币交易。”。“GDAM是Galaxy Digital的资产管理部门,Galaxy Digital是一家致力于数字资产和区块链技术领域的多元化金融服务公司。”

虽然ETF产品似乎在加拿大流通,但比特币ETF产品的申请尚未获得美国监管部门的批准,不过有几项申请尚待美国证券交易委员会(sec)批准。

比特币ETF可能是美国投资者获得BTC敞口的有力新途径,尤其是通过其更传统的投资组合。

在撰写本文时,比特币的价格正处于持续近两周的盘整之中,目前为47200美元。

一个最重要的数据点,通常可以用来调用底部的修正是支出产出利润率(SOPR)指标。这衡量获利回吐,1.00基本上是盈亏平衡点。在比特币牛市中,SOPR很少跌破1.00,如果跌破1.00,这对买家来说可能是一个非常有吸引力的机会。最近,SOPR跌至1.00以上。这表明近期买家并未恐慌性抛售,他们将此次整合视为比特币抛物线价格运行中的又一个新低;这是一个非常乐观的迹象。

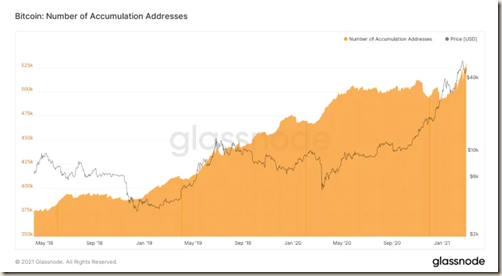

同样的概念可以通过查看链上累积地址的数量来说明。尽管最近价格有所下降,但新地址仍大量增加。

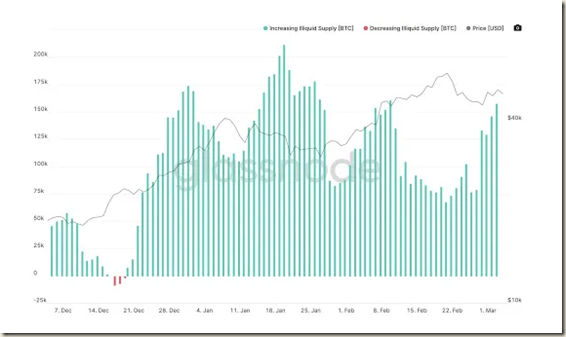

积累的另一个看涨迹象是:非流动性供给大幅增加。这表明,尽管近期出现抛售,霍德勒仍在增持头寸。 类似地,也可以通过观察液体供应来说明这一点。看看下面的图表,你可以清楚地看到液体供应的大幅下降:

类似地,也可以通过观察液体供应来说明这一点。看看下面的图表,你可以清楚地看到液体供应的大幅下降:

其他有趣的数据点

我关注的最有趣的链上指标之一是衡量比特币矿商的净头寸。数月来,我们首次看到矿商净卖出多头比特币,这表明他们不再在卖出,而是在累积。就连马拉松CEO在最近的推特上也表示:“马拉松已经持有我们开采的比特币,并将继续这样做,除非出现任何不可预见的后果。我们还在2021年1月25日购买了价值1.5亿美元的比特币,目前价值2.77亿美元。

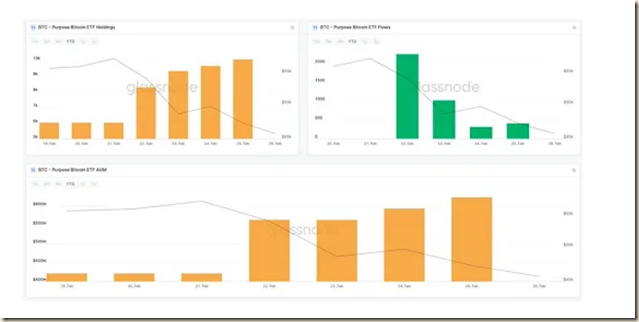

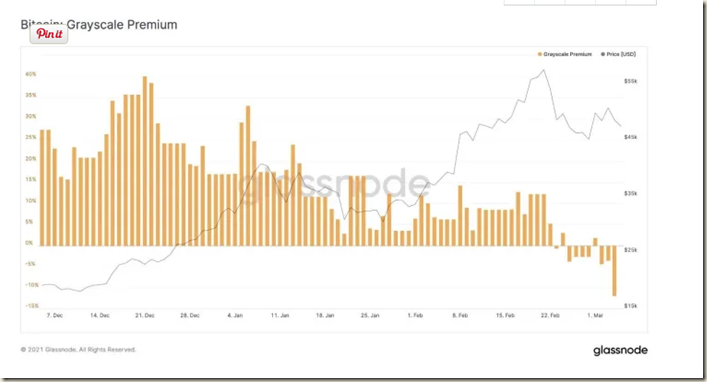

最后一个有趣的图表来自灰度比特币信托溢价。在整个牛市期间,与现货比特币相比,溢价首次出现负下跌,目前为-11.92%。为什么保费变成了负数?目前还无法确定,但这可能与交易所交易基金(ETF)的可用性有关,比如加拿大的Purpose比特币ETF。该ETF目前持有超过10000 BTC。

n此外,这可能表明机构买家/高净值人士了解拥有自己的私钥的重要性。 这是威廉·克莱门特三世的一篇客座文章。发表的观点完全是他们自己的,并不一定反映BTC公司或比特币杂志的观点。

这是威廉·克莱门特三世的一篇客座文章。发表的观点完全是他们自己的,并不一定反映BTC公司或比特币杂志的观点。

今天,数字支付巨头贝宝宣布收购位于以色列特拉维夫的数字资产安全基础设施和托管公司Curv。

成立于2018年的Curv收购将有助于公司的安全,因为它允许客户直接在平台上购买、出售和持有加密货币,这是2020年10月宣布的一项附加服务。

Curv首席执行官Itay Malinger在PayPal发布的一份公告中表示:“作为数字资产安全基础设施的先驱,Curv以被公认为全球领先金融机构的创新者和值得信赖的合作伙伴而感到自豪。”。“现在,随着数字资产采用的加速,我们觉得没有比贝宝更好的家来继续我们的创新之旅。我们很高兴能加入PayPal,扩大这些资产在全球经济中的作用。”

在收购之前,PayPal成立了一个业务部门,专注于区块链技术和数字货币,而这个部门正是Curv团队现在工作的地方。此次收购表明,公司越来越专注于数字资产,并可能有助于加快在贝宝全球推出加密货币集成的进程。

此次收购预计将在2021年上半年完成,这与贝宝宣布的将加密货币服务推广到移动支付应用程序Venmo的目标不谋而合。这笔交易的具体财务条款尚未披露。

尽管许多人认为贝宝采用比特币服务是BTC采用方面的一个潜在重大突破,但也并非没有警告。到目前为止,客户无法控制自己与通过该平台购买的任何比特币相关的私钥。如果没有比特币安全的这一关键方面,用户就无法接触比特币网络。

尽管存在这些问题,PayPal采用比特币支持不断增长的支付基础设施,这将进一步促进比特币业务的循环经济。

亿万富翁克杰尔·英格·雷克(Kjell Inge Røkke)拥有多数股权的挪威控股公司阿克尔·阿萨(Aker ASA)在致股东的一封信中宣布成立一家名为Seetee的新公司。该公司将专注于投资以比特币为重点的项目,并将持有比特币的所有流动资产。

这封由Røkke撰写的信写道:“首先,我们将使用比特币作为我们的交易平台,加入社区。”。“用比特币的话说,我们将是胡说八道的人。。。第二,请参阅本手册,它将介绍在任何地方都可以使用的、将电力传输或输入电力的最小操作装置。在我们看来,比特币是一种负载平衡的生态电池,而电池是达成《巴黎协定》目标所需的能源转换的关键所在……第三,我们将在比特币生态系统中建设和投资项目和公司。这就是我们真正的使命所在!”

信中还指出,Seetee将承诺不仅将比特币作为储备资产持有,还将积极投资于正在网络之上和周围建设的物理和数字基础设施。

这一消息极为乐观,因为正如Røkke本人所述,比特币协议和比特币资产的潜在价值是它向用户和利益相关者提供的效用的函数。通过股东信中的声明,Seetee宣布了其参与所有方面的意图。

“不投资是最危险的决定”

“风险不是一个明显的概念。通常被认为有风险的事情往往不是。副总统。我们习惯于认为现金是无风险的。但事实并非如此。通货膨胀每年都会以很小的速度对其征税……通货膨胀对债务人是非常有利的。美国是世界上最大的债务国。他们欠自己的债。他们还欠养老金。从长远来看,这两个群体可能都不走运。”

越来越多的人接受这一观点,股东的信对自1971年以来一直存在的全球法定货币体系的脆弱性和长期稳定性表示担忧。虽然比特币可能仍有显著的日常波动性,但在基础层面,比特币是波动性和脆弱性的对立面,2100万的硬上限供应与完美的非弹性供应搭配在一起。Røkke还谈到了比特币带来的不对称优势以及参与更广泛的生态系统。

……如果不将比特币的某些风险暴露在不对称回报特性中,那可能是不负责任的。即使你没有得到我认为最有价值的密码朋克和自由之星的理想,你仍然需要理解比特币的根本区别:Social Capital的Chamath Palihapitiya所说的“Schmuck insure”

随着比特币市值在规模和流动性上的增长,再加上它是过去10年、5年、3年和一年中表现最好的资产,在一个投资组合中持有0%的配置已经不可接受。在一个强化的反馈回路中,比特币成为全球主导货币体系的概率越大,它出现的可能性就越大,越来越多像Røkke这样的投资者开始注意到这一点。

化挑战为机遇

“多年来,我一直对比特币持怀疑态度,我的想法或多或少与其他人的想法一致:网络的电子信息是浪费的,网络是不可扩展的,它的匿名理想落入了犯罪分子的手中,等等。”

Røkke详细阐述了为什么比特币怀疑论者提出的这些常见论点在大多数情况下都是幼稚和缺乏信息的。特别是,Røkke对比特币开采效用的评论特别有意义,因为Aker ASA在能源行业做出了广泛的努力。

“采矿业的财政部门将支持我们使用最便宜的能源,因此,通过设计,它将是一种没有更大生态用途的电力。比特币就像一个经济电池。原本在当地很有价值的东西,现在变成了可以在全球使用的经济资产。”

这封信还讨论了闪电网络在全球经济体系中赋予数十亿美元权力的潜力、使用数字无记名资产进行小额支付的可能性以及由此产生的应用、与黄金作为货币资产的比较、数字网络效应的威力、债务市场的“债券之火”还有更多。

听这一集:

苹果

Youtube网站

点化

谷歌

利伯辛

阴天

本周在“比特币杂志播客”节目中,主持人克里斯蒂安·科罗尔斯(Christian Keroles)与Unchained Capital的帕克·刘易斯(Parker Lewis)坐下来讨论比特币的几个关键话题。他们开始讨论帕克的“逐渐,然后突然”博客系列,以及它在教育机构和比特币用户方面的影响力。

他们深入探讨了刘易斯对比特币教育的看法,以及比特币如何从反直觉走向超直觉。他们还讨论了如何存储比特币,以及Unchained是如何让multisig更容易为比特币持有者所接受的。请欣赏与《无拘无束的资本》的刘易斯以及“逐渐,然后突然”系列的广泛对话。

在Twitter上关注刘易斯。

在Twitter上关注unchainedcapital。

在Twitter上关注Keroles。

今天,unchainedcapital宣布与比特币机构服务的关键参与者NYDIG建立合作关系。这次采访是在本次宣布之前录制的。

听这一集:

苹果

点化

谷歌

利伯辛

阴天

本周,在“比特币杂志播客”节目中,主持人克里斯蒂安·科罗尔斯(Christian Keroles)与OKCoin Hong Fang的首席执行官坐下来进行了一场广泛的对话,内容涉及比特币的重要性、新朋友的加入以及Fang与比特币的个人旅程。

自接任OKCoin首席执行官以来,她迅速采取行动,更好地适应新用户入职的exchange,并将exchange和平台与比特币原生技术更好地结合起来。OKCoin率先采用了Lighting Network和Blockstack等第二层技术,最近还掀起了一股退市浪潮,将著名的比特币叉(BCH和BSV)摘牌。方舟子特别描述了这些硬币是如何搭上比特币的顺风车的,以及大多数新用户是如何被它们搞糊涂的,而他们实际上只是在寻找价值商店BTC。谈话结束时,方舟子描述了她对比特币未来的愿景,即对人类更加公平和公正。

讨论的其他主题包括:

方舟子发现比特币时,她的职业生涯在哪里?

是什么让她了解了社会上的问题,以及比特币是如何解决这些问题的

为什么比特币不仅仅是另一种加密资产?有什么特别的?

OKCoin支持比特币发展的努力

比特币的采用和OKCoin在促进这方面的作用

方舟子对比特币未来的看法

今天,数字货币集团(DCG)宣布授权购买价值2.5亿美元的灰度比特币信托(GBTC)股票。

DCG是Grayscale Investments的母公司,负责管理GBTC。但DCG计划在公开市场上用手头的现金购买股票,但几乎没有宣布其他规定,实际购买总额可能因价格和可用现金的不同而在时间和数量上有所不同。

此次收购将为DCG带来比特币的间接敞口,并表明该集团对其GBTC产品的信心。

DCG是投资区块链项目的知名机构,在传统金融领域加速采用数字资产方面发挥了关键作用。首席执行官Barry Silbert在增强数字货币和其他数字资产的可用性方面保持领先地位。

公告称:“如今,DCG位于该行业的中心,支持超过35个国家的175家区块链相关公司。”。

同时,Grayscale Investments是全球最大的数字资产管理公司,管理着超过421亿美元的资产。GBTC是该公司的主要投资产品,旨在为机构提供比特币敞口。通过保持对监管机构的完全遵守,并利用现有金融框架的安全性,GBTC允许投资者和公司进入他们本来无法进入的头寸。这样做会收取额外费用。

Grayscale网站称:“Grayscale Bitcoin Trust是一种传统的投资工具,其股票以投资者的名义命名,为金融和税务顾问提供了一种熟悉的结构,并可根据遗产法轻松转让给受益人。”。

比特币金融工具的可访问性和安全性对其商业应用至关重要,而灰度在这一重要方面继续引领着传统金融界。